En France, une société a le choix entre deux régimes d’imposition :

- le régime des sociétés de capitaux,

- le régime des sociétés des personnes.

Avec le premier, le bénéfice réalisé par l’entreprise est soumis à l’impôt sur les sociétés et avec le second, ce sont les associés individuellement qui voient la quote-part du bénéfice qui leur revient soumise à l’impôt sur le revenu.

Parfois, l’entrepreneur a le choix, parfois pas. Le choix entre les deux formes d’imposition sur les bénéfices dépend avant tout de votre statut juridique.

Alors quelle est la différence entre impôt sur les sociétés (IS) ou impôt sur le revenu (IR) ? Et quel est le bon choix pour votre projet ?

Chez SBA Compta, cabinet de comptabilité en ligne, on aimerait que vous puissiez choisir votre mode d’imposition en comprenant bien les différences entre les deux.

Alors on vous explique tout !

Distinguer les deux modes d’imposition en infographie

Lorsqu’il crée son entreprise, l’entrepreneur a le choix, au niveau de la déclaration de création de l’entreprise, entre deux régimes d’imposition : l’IS et l’IR.

Ce choix n’est cependant pas toujours possible, car certains statuts juridiques ne le permettent pas.

Voici 2 infographies qui synthétisent l’ensemble des différences entre les 2 modes d’imposition, vos options et les particularités de chaque régime fiscal.

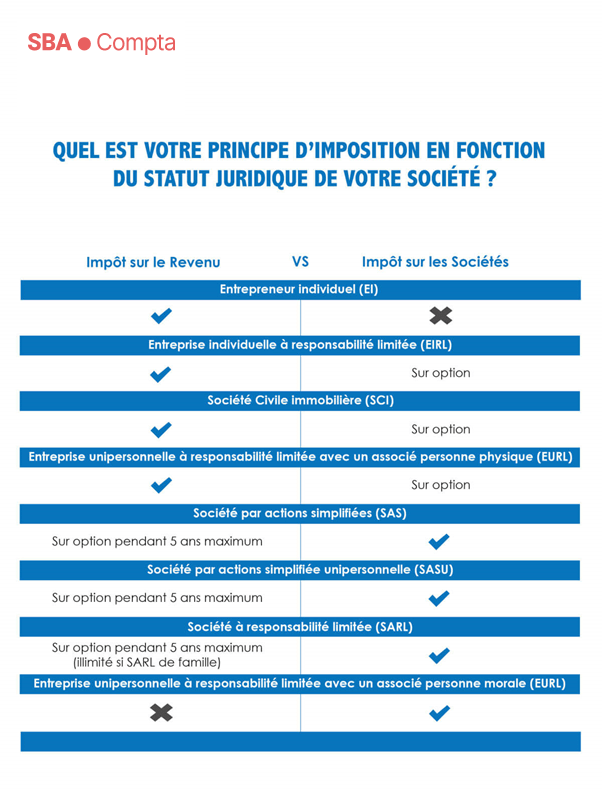

INFOGRAPHIE 1. Quel impôt pour quel statut juridique ?

Dans le cas où vous optez pour la première option (IS), les impôts seront prélevés directement sur les bénéfices de l’entreprise.

Par contre, en ce qui concerne l’IR, les impôts seront prélevés sur les rémunérations et sur les dividendes de l’entrepreneur (et éventuellement de ses associés).

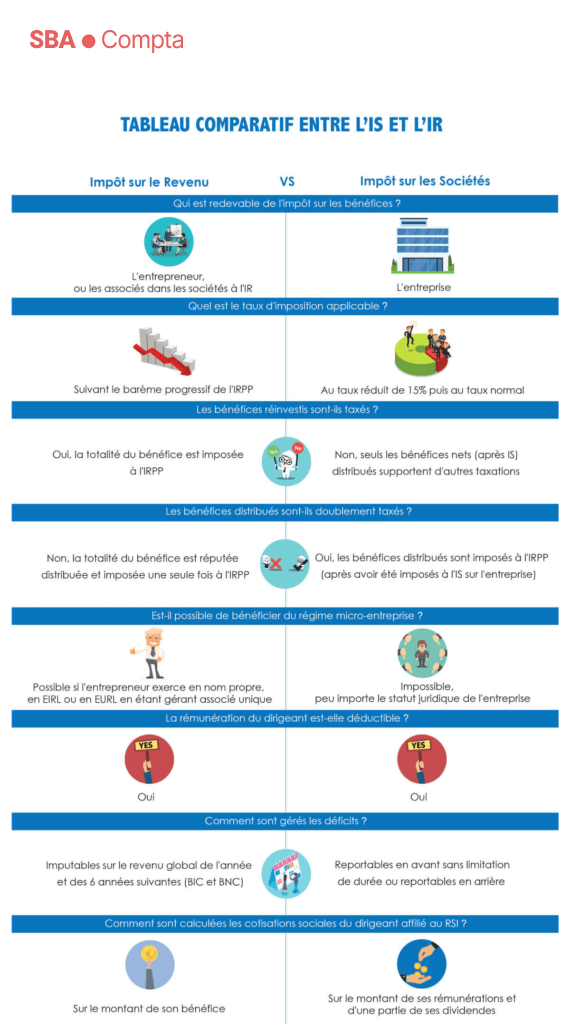

INFOGRAPHIE 2. Tableau comparatif entre l’IR et l’IS

1. L’impôt sur les sociétés (IS)

1.1. Quelles entreprises y sont soumises?

Lorsque le choix est porté sur le régime de l’impôt sur les sociétés, l’imposition est appliquée aux résultats de l’entreprise.

Les EURL (Entreprise Unipersonnelle à Responsabilité Limitée), SARL (Société à Responsabilité Limitée), SAS (Société par Actions Simplifiées), SASU (Société par Actions Simplifiée Unipersonnelle), SA (Société Anonyme) et SCA (Société en Commandite par Actions) sont par défaut soumis à ce mode d’imposition.

Cependant, les EURL, EIRL (Entrepreneur Individuel à Responsabilité Limitée), SNC (Société en Nom Collectif) et autres SCI (Sociétés Civiles Immobilières) peuvent en bénéficier de façon optionnelle.

1.2 Calcul de l’Impôt sur les Sociétés

Une PME dont le chiffre d’affaires ne dépasse pas 7,63 millions d’euros (hors taxes) sur la période d’imposition, dont le capital a été entièrement reversé et qui est détenue à hauteur d’au moins 75% par des personnes physiques, peut prétendre à un taux réduit.

Dans ce cas, le taux de l’IS est de 15% sur les premiers 38 120 € de bénéfices.

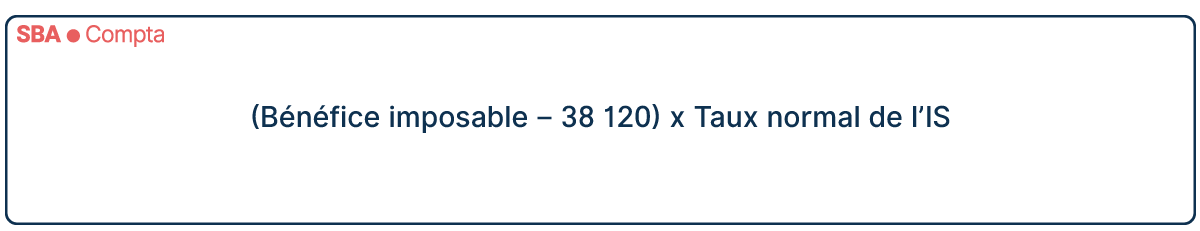

Au-delà, le taux normal de l’IS s’applique et le calcul est fait selon la formule suivante :

(Bénéfice imposable – 38 120) x Taux normal de l’IS

En intégrant le taux normal de l’IS pour les tranches du bénéfice supérieures à 38 120 €, le barème à appliquer est donc le suivant:

| Tranches du bénéfice imposable | Taux d’imposition |

| Jusqu’à 38 120 € | 15% |

| De 38 120 € jusqu’à 500 000 € | 28% (pour les exercices ouverts à compter du 1er janvier 2018) |

| Au-delà de 500 000 € | Taux normal |

Le taux normal va être abaissé progressivement entre 2018 et 2022.

Après multiplication par le taux d’imposition correspondant, les réductions et crédits d’impôts dont bénéficie l’entreprise, ainsi que les acomptes dont elle s’est acquittée, doivent être déduits du résultat.

Acomptes, échéances de paiement et excédents

Des acomptes sont à payer lorsque l’impôt de référence (celui avant imputation des réductions, crédits d’impôts et acomptes payés) dépasse 3000 €.

Ces acomptes sont dus selon l’échéancier suivant :

- 15 mars,

- 15 juin,

- 15 septembre

- 15 décembre.

Si l’entreprise a payé des acomptes d’IS, elle peut se faire rembourser l’excédent et/ou se le faire imputer sur les échéances fiscales futures, dans 3 cas :

- Si elle accuse une perte fiscale pour l’exercice comptable considéré,

- Si elle dégage un bénéfice fiscale inférieur aux acomptes payés,

- Si elle bénéficie d’un crédit d’impôt supérieur à l’IS qu’elle doit.

L’IS doit être réglé au plus tard le 15 mai de l’année N+1 pour les entreprises qui clôturent leur exercice comptable le 31 décembre (lorsqu’elles déposent leur déclaration de résultat), et le quinzième jour du quatrième mois suivant la clôture de l’exercice pour les autres.

En cas de retard de paiement, l’entreprise devra s’acquitter d’intérêts de retard et accusera une majoration calculée sur le montant des sommes dont le paiement aura été différé.

2. L’impôt sur le revenu (IR)

2.2. Quelles entreprises en bénéficient ?

Les Entreprises Individuelles, les EIRL, les EURL, les SNC et les SCI (sociétés civiles immobilières) sont soumises, par défaut (et sauf exceptions) à l’IR.

Les SARL, les SAS et les SA peuvent être soumises à l’IR de façon optionnelle, sans toutefois que la durée de souscription ne dépasse cinq exercices comptables (à noter que cette limitation ne s’applique pas aux SARL de famille).

Avec ce régime d’imposition, les impôts sont prélevés sur les rémunérations personnelles de l’entrepreneur (et de ses associés, le cas échéant). L’entreprise par contre ne subit aucune imposition.

Les bénéfices perçus à travers l’entreprise sont alors imposés selon la catégorie à laquelle appartient l’activité exercée (BIC, BNC ou bénéfices agricoles).

Le choix de ce type d’imposition permet de bénéficier de certaines simplifications déclaratives et comptables, comme le régime des micro-BIC, micro-BNC ou de l’auto-entrepreneur.

2.3. Calcul de l’Impôt sur le Revenu

Le taux d’imposition applicable suit le barème progressif de l’IRPP : il comprend plusieurs taux, chacun correspondant à une tranche, dont la valeur augmente avec l’importance des revenus :

| Fraction de revenu net imposable | Taux d’imposition |

| Jusqu’à 9 807 € | 0% |

| De 9 807 € jusqu’à 27 086 € | 14% |

| De 27 086 € jusqu’à 72 617 € | 30% |

| De 72 617 € jusqu’à 153 783 € | 41% |

| Au-delà de 153 783 € | 45% |

La détermination de l’impôt brut se fait en trois étapes :

- Division du revenu net imposable par le nombre de parts ; le nombre de parts dépend de la situation civile et familiale, notamment du nombre de personnes à charge,

- Application du barème (selon tableau ci-dessus),

- Multiplication de l’impôt par le nombre de parts.

3. IS ou IR, que choisir ?

Le choix entre les deux régimes d’imposition se fait essentiellement sur la base des prévisions financières de l’entreprise.

En fonction de celles-ci, il est possible d’optimiser la fiscalité d’une entreprise et des associés qui l’ont créé. Il est donc plus prudent de se faire conseiller par un professionnel de l’expertise comptable lors du processus de création, afin de démarrer votre projet sur de bonnes bases.

3.1. Les principales questions qu’il faut se poser

- Quelle est la stratégie financière de l’entreprise ? Quelle est l’importance du bénéfice prévu ? Comptez-vous réinvestir une part des bénéfices ?

- Comment sont rémunérés les fondateurs ? Comptez-vous redistribuer des dividendes ? Quand et à quelle fréquence comptez-vous le faire ?

- Quelle est la situation fiscale des fondateurs ? Ont-ils d’autres sources de revenus ? Plus particulièrement, quelles sont les autres revenus des membres de leur foyer respectif ?

Et, en prenant en considération les prévisions financières réalisées, leur serait-il fiscalement plus intéressant d’être soumis à l’IR ou à l’IS ?

Bien évidemment, les associés doivent se mettre d’accord sur le choix du régime, d’autant que le calcul des cotisations sociales en dépendra également. En effet, ces dernières sont calculées sur le montant du bénéfice pour l’IR et sur le montant des rémunérations et des dividendes pour l’IS .

La perspective de pouvoir bénéficier de certains avantages fiscaux doit réellement peser dans la décision de souscrire à tel ou tel régime.

3.2. Choix de l’Impôt sur le Revenu

- Par exemple, une Jeune Entreprise Innovante aura intérêt à opter pour l’IR plutôt que pour l’IS, afin que l’entrepreneur et ses éventuels associés puissent directement bénéficier de l’exonération d’impôt.

- Soumis au régime de l’IR, que l’entrepreneur décide de distribuer ou pas les bénéfices engendrés, ils seront obligatoirement taxés selon le barème progressif de l’IRPP.

3.3. Choix de l’Impôt sur les Sociétés

- Les bénéfices réinvestis sont taxés en totalité dans le régime de l’IR mais seuls les bénéfices nets (c’est-à-dire après IS) sont soumis à d’autres taxations dans le régime de l’IS.

- Attention : les bénéfices distribués sont doublement taxés dans le cas de l’IS (ils sont imposés à l’IRPP après avoir été imposés à l’IS au niveau de l’entreprise, c’est ce qu’on appelle la double imposition qui se produit lorsque des dividendes sont versés aux associés), la rémunération du dirigeant étant déductible dans ce cas de figure mais pas dans le régime de l’IR.

- Dans le cas de l’Impôt sur les Sociétés, une fois que l’entreprise a été imposée selon l’IS, si elle décide de ne pas distribuer ses bénéfices, ceux-ci ne seront pas ré-imposés selon l’IR ou d’autres impôts.

- Il est donc préférable d’opter pour l’IS dans le cadre d’une activité où il est important de réinvestir tout ou partie des bénéfices dégagés.

Ainsi, chaque entreprise et chaque projet a ses propres spécificités qu’il est utile de prendre en considération pour choisir, lorsque c’est possible, le régime fiscal le mieux adapté à votre activité et à votre situation personnelle.

De plus, chaque système a ses propres spécificités et il est préférable de solliciter l’aide d’un bon expert comptable avant de choisir le régime qui vous convient le mieux.

Enfin, le taux d’impôt sur les sociétés, suite à l’article 41 de la loi de finances de 2018, devrait progressivement passer de 33,1/3% en 2017 à 25% en 2022, de quoi rendre le régime de l’IS plus attractif, sachant toutefois que le taux réduit pour les PME qui y sont éligibles sera maintenu à 15% pour la première tranche de bénéfices jusqu’à 38 120 €.

Besoin de conseils pour bien choisir votre régime fiscal ?

Nos Business Coachs répondent à toutes vos questions!

SBA COMPTA,

Solution complète de création et pilotage d’entreprise pour réussir votre projet entrepreneurial :

- Nous faisons votre compta, bilans, bulletins de paies, juridique, trésorerie, TVA….

- 100% DIGITAL : Zéro paperasse, zéro saisie, zéro affectation !

- Votre Tableau de bord avec vos indicateurs clés, web ou appli mobile

- Votre Coach de Gestion dédié qui répond à toutes vos questions

Obtenez gratuitement votre devis expert comptable en ligne SBA Compta.

Libérez-vous des contraintes de gestion – développez votre business !

bonjour,

j’ai aperçu une erreur dans votre tableau de distinction entre IR et IS. En effet la rémunération du dirigeant est déductible en IS, non pas en IR

Cordialement,

Bord Edouard

Bonjour Edouard,

En effet, merci d nous avoir signalé cette petite erreur, nous allons la corriger au plus vite!

Au plaisir de vous lire,

Votre Expert Comptable en ligne SBA Compta